お金は誰にとっても大切なもの。しかし、正しいお金の管理の仕方について、学校や会社で学ぶことはありません。たとえば夫婦間の場合、夫がお金を管理して妻は生活費をもらってやりくりするべきか、妻がお金を管理して夫は小遣い制にするべきか、悩ましいですよね。

しかし経営コンサルタントの稲村徹也さんは、上記の2タイプについて、それぞれ問題点を指摘しています。

夫が管理して妻に生活費を渡すタイプだと、「夫の収入や預金額、投資などについて、妻が知ることができない可能性があり、夫の夜遊び・女遊びにお金がまわるケースが増えるので要注意」。

逆に妻が管理して、夫に小遣いを渡すタイプだと「貯蓄や節約が容易になる一方、夫の昇給への意欲が落ちる可能性大」。

そのため、夫婦でお互いに管理し合えようにする方が、夫のモチベーションを維持できます。

このように、よかれと思って行なっているお金の管理法でさえ、時として夫婦間でのトラブルを招きかねないのです。一体どうすれば、揉めずに済むのでしょうか?

稲村さんから、お金のトラブルにつながってしまう、ダメな習慣を教えていただきました。億万長者は以下の5つは絶対にやらないそうなので、当てはまる項目がないか、ひとつひとつ確認していきましょう。

お金の管理トラブルにつながるのでやめた方がいい5つの習慣

■1:お金の管理を相手に丸投げする

夫婦間のお金を誰が管理するのかは、各家庭によって異なるでしょう。相手に任せきりで、自分はお金を受け取るだけ、または自分で管理しているが、手元にあるだけ使ってしまう、という状態になっていませんか?

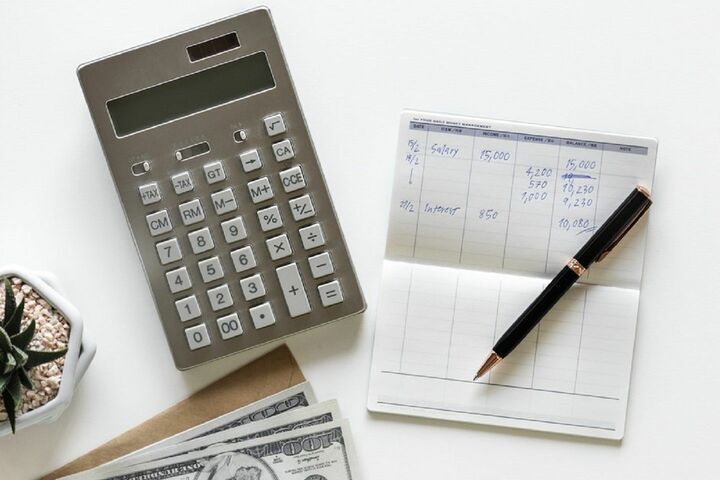

稲村さんは、お金の管理トラブルを引き起こしたり、破産したりする人の多くが、収入と支出といったお金の流れを把握していない、と警鐘を鳴らしています。

「何にいくらお金を使えて、どれくらい投資できるのかを知るために、収入と支出、すなわちキャッシュフロー(お金の流れ)を作成する必要があります。キャッシュフローがわからないまま、やみくもに使っていたのでは、お金が無駄になるばかりです。

キャッシュフローがまわらなくなると、クレジットや借入をしなければならなくなります。お金のトラブルや破産の理由の多くが、収支とキャッシュフローが見られないためなのです」(稲村さん)

収入の差を問わず、自分の収支を把握できていない人は、金銭トラブルに巻き込まれる可能性大です。月々の支出がいくらなのかを把握するために、家計簿を付けるのは基本中の基本。なかなかお金が貯まらないという人も、面倒臭がらずに自分が毎月いくら使っているのか?を把握することから始めましょう。

■2:レシートや領収書をためこむ

日頃の買い物のレシートや、仕事での領収書の管理はできていますか? レシートや領収書の整理ができず、何にいくら使ったのかが把握できていないのは、金銭トラブルや破産につながるダメな習慣だと言います。

「お金の管理トラブルや破産を招く人の多くは、レシートや領収書が溜まってしまっており、何にいくら使ったのかを憶えていません。

また、レシートや領収書をため込んで、まとめて管理することも破産を生みます。領収書を年に1度しか管理しない、あるお金持ちがいましたが、情勢が悪くなり収入が入ってこなくなってからも、それまで通りの金銭管理だったため、破産に追い込まれたというケースもあります。レシートや領収書は、こまめに整理整頓することを心がけてください。

お金の使い方や管理は、子どものころからの習慣で決まりますが、学校ではほとんど学びません。そういう意味では子どもの教育の一環として、お金の使い方やレシートを整理整頓することの大切さについて、学ばせることが必要です。マネーリテラシー(お金の教育)の知識格差が、所得格差へつながります」(稲村さん)

どうしてもレシートや領収書を自分で管理できなければ、会計士や経理事務などにお願いするのも手です。お金の管理がきちんとできればコストダウンにもつながり、貯金や投資ができるようになるでしょう。

■3:生活費をすべて1枚のクレジットカードで支払う

水道光熱費をはじめとした諸々の生活費をクレジットカードで支払っている人は、少なからずいることでしょう。しかし、クレジットカード(銀行口座)を用途によって使い分けていないと、何にいくら使ったのかが把握しづらくなるため、NGなのだとか。

「銀行口座やクレジットカードは、用途に合わせて複数の口座を使い分けるようにすることが大切です。なぜなら、口座を役割や目的別に使い分ければ、お金の流れが見えるようになり、仕訳がしやすくなるからです。

お金の流れを把握することは、家計管理・資産運用にとって大切な要素。生活費、貯蓄、レジャー、教育費、家賃など、専用の口座や財布をいくつか設けて、徹底的に管理することで、浪費や不足額などの出費がわかりやすくなります。水道光熱費などは、現金で支払うよりもカードの方が安くなることもある、というのもポイントです」(稲村さん)

上記の管理法の注意点は、収入や給料が入ったら、各口座に決まった額を移さなければならないこと。手間がかかるだけでなく、時間外の場合は手数料がかかるのは難点ですが、ネット振り込みや自動振り込みを上手に利用することで解消できます。

■4:しょっちゅう銀行ATMの引出手数料にお金を使う

急にまとまったお金が必要になったときに便利な、銀行ATM。手数料がかかるとはいえ、急場をしのぐためと思えば、さほど気にならないものですよね。

しかし、計画性さえあれば、払う必要のない引出手数料にお金を使うのは、無駄遣い以外の何物でもありません。稲村さんは、手数料を払ってまでお金を引き出さなくてはならなくなるような、無計画なお金の使い方は改めるべきだと指摘します。

「あなたが銀行に預けているお金は、あなたのものです。それにもかかわらず、時間外や他行での引き出しなどに手数料を支払うのはもったいない。急に現金が必要になることがないよう、自宅や財布に、普段からいくらくらい入れておくべきなのかを見定め、計画的に現金管理することも大切なのです」(稲村さん)

1回の手数料は所詮数百円ですが、されど数百円。毎月何度も手数料を支払っていれば、年間で何千円も損する計算になります。こうした浪費に目を向けると、自身の無計画がいかに余計な出費を生んでいるか?がよくわかるはずです。

■5:口約束だけでお金の貸し借りをする

家族や友人、知人とのお金の貸し借りは、大なり小なり誰にでも経験があることでしょう。仮に自分が貸す側で「人助けのため」と言えば聞こえが良いですが、いずれにしてもお金の貸し借りは金銭管理のトラブルの元。稲村さんは「借りる方もそうですが、貸す方にも問題がある」と言います。

「友達や家族とのお金の貸し借りの多くが口約束での貸し借りのため、一方が憶えていない、または記録が残っておらず、トラブルになりやすいのです。借用書がないので、借りる方は甘い気持ちで借り、支払いの優先順位が最後になってしまうのが現状。

お金を借りに来る人は、お金を借りる癖を持っている人が多いので、貸せばさらに貸して欲しいと要求されます。そうなれば芋ずる式に、今後はあなたが借金を抱える羽目になってしまうでしょう。

もし相手からお金を貸して欲しいと言われたら、ぜひ断ることをおすすめします。が、どうしても友達や家族にお金を貸さなければならないときは、相手に『貸す』ではなく『あげる』と思ってください。返ってこないことを前提に考えるのが、トラブル回避の秘訣です」(稲村さん)

家族や親しい友人が相手だと、借りる側も貸す側も甘い気持ちで対応してしまいがち。お金のやりとりが原因で人間関係を壊してしまわないために、借りることはもちろん、貸すこともダメと心得ましょう。

最後に、夫婦間におけるお金の管理トラブルについて「夫婦喧嘩の原因のトップ3に必ず入るのが、お金の管理や使い方です。お金の管理や使い方は育ちの違いに大きく左右されるため、どちらかが節約的に考えていて、もう一方が浪費的に使ってしまっているパターンがほとんど。相手に依存しないで、各々がきっちり管理することをおすすめします」とアドバイスいただきました。

自分にとっては当たり前でも相手からすると理解できないという価値観の違いから、関係がギクシャクするケースは、夫婦間ではありがち。自分の考えを押し付けるのではなく、各々自己管理をすることで、トラブルを避けられるはずです。

*

自身のお金の管理の甘さは、身近な人とのトラブルを招きかねません。それどころか、自分の信頼を失う危険性さえあるのです。一日一日の積み重ねが人生であるように、お金の管理は毎日の積み重ねが肝心。

「これくらいどうってことない」と軽んじている行為がやがて大問題を引き起こすことになります。そうなる前に、日々の小さなNG習慣から改善していきましょう。

公式サイト

関連記事

- TEXT :

- Precious.jp編集部

- WRITING :

- 上原純