ヨウコさん(70歳)の自宅は、ちょっと目を引く山小屋風の一軒家で、5年前に先立った夫が残してくれたものです。ヨウコさんは、夫との思い出がつまったこの家をとても大切にしていて、残りの人生を最後までここで暮らしたいと考えています。そんな母親の気持ちを尊重し、娘のミカさん(44歳)家族が3年前から同居してくれることになりました。

「息子もいますが、やはりいざというときに頼りになるのは実の娘ですね。『介護が必要になっても、ママの面倒は私が見るから』と言ってくれていて、私が亡くなったあとは、娘にこの家を渡したいと思っています。でも、長男のコウイチ(47歳)は面白くないようで、この家の財産を半分ほしいというのです」

ヨウコさんの資産は評価額が約6000万円の土地・建物のほかに、預貯金が2000万円ほど。預貯金は毎月少しずつ取り崩しながら暮らしているので、相続が発生する頃にいくら残っているかわかりません。

つまり、遺産として残せるのは評価額6000万円の自宅だけ。ヨウコさんに万一のことがあった場合は、コウイチさんとミカさんで2分の1ずつ財産を分けるのが法律上のルールですが、現預金と違って土地・建物は簡単に分割することができません。

ふだんは仲のいい兄と妹でも、いざ相続となると話は別のようで、ヨウコさんの家でも巷でよくある「争族」が勃発しかけているのです。

『身近な人が亡くなった後の手続のすべて』(自由国民社)の著者で、相続や事業承継に詳しい税理士の福田真弓さんは、「相続でもめ事に発展させないためには、相続が発生する前に準備をしておくことが大切」だといいます。そして、このケースの解決策として「代償分割」という方法があることを教えてくれました。

ミカさんが、評価額6000万円の実家の土地・建物をまるごと受け継ぐ代わりに、コウイチさんに法定相続分に見合った現金(3000万円)を支払うという方法です。これができれば、「自宅を大切にしてほしい」というヨウコさんの希望をかなえつつ、双方を丸く収められそうです。

問題は、ミカさんが3000万円の現金を用意できるかどうか。福田さんは「相続財産が自宅だけなど分割しにくいケースでは、生命保険を使って相続資金を準備する方法がよくとられる」といいます。相続資金の準備に生命保険を使うと、どのようなメリットがあるのでしょうか。

死亡保険金は受取人固有の財産。遺産分割の対象には含まれない

本来、生命保険(死亡保険)は、一家の大黒柱など働き盛りの人が亡くなった場合に、残された家族が受ける経済的リスク(生活費や教育費など)を補うためのものです。

ただし、その保険契約の対象となった人が亡くなったときにお金(保険金)を受け取れるという特徴もあるため、相続の場面でも用いられることの多い金融商品でもあります。生命保険を相続に使うメリットには、おもに次の3つがあげられます。

■1:生命保険には独自の非課税枠がある

相続税には、相続した遺産の一部を相続税の計算対象からはずす基礎控除(非課税枠)がありますが、生命保険の死亡保険金には、これとは別に【500万円×法定相続人の数】の非課税枠があります。たとえば、ヨウコさんのように相続人がコウイチさんとミカさんの2人なら、【500万円×2人=1000万円】までの死亡保険金には相続税がかかりません。

■2:相続発生後すぐに納税資金が準備できる

その保険契約の対象となっている人が亡くなると死亡保険金を現金で受け取れるので、相続が発生するとすぐに納税資金の準備ができます。銀行口座は、銀行が預金者が亡くなったことを知った時点で凍結されてしまいますが、生命保険は相続の発生後、受取人が単独で保険金請求ができます。

■3:受取人を指定できる

契約者が死亡保険金の受取人を自由に選べるので、残してあげたい人に確実にお金を渡すことができます。さらに、民法上では死亡保険金は受取人固有の財産とされ、遺産分割の対象には含まれません。そのため、法定相続分に加えて、死亡保険金を受け取ることも可能になります。

ヨウコさんのケースで活用したいのが、3の生命保険の特徴です。

生命保険を活用するときは、契約形態に注意しよう

ヨウコさんの相続財産は、評価額6000万円の自宅の土地・建物のみなので、コウイチさん、ミカさんの法定相続分は3000万円ずつ。たとえミカさんが実家をもらっても、コウイチさんに現金で3000万円渡せれば、争いを避けて丸く収めることができます。

そのためには、ミカさんを受取人にして、ヨウコさんが死亡保険金3000万円の生命保険に加入するのが得策です。

契約者(保険料を支払う人)…ヨウコさん(母)

被保険者(その保険契約の対象となる人)…ヨウコさん(母)

受取人(保険金をもらう人)…ミカさん(娘)

「このような契約形態にしておくと、たとえミカさんが3000万円の死亡保険金を受け取っても、民法上は受取人固有の財産とされ、遺産分割の対象にはなりません。ミカさんは、この保険金を使ってコウイチさんに法定相続分の3000万円を支払えば、トラブルを避けて遺産分割をすることができます」(福田さん)

間違ってコウイチさんを受取人にしてしまうと、コウイチさんは死亡保険金3000万円をもらったうえに、さらにミカさんに3000万円を請求できることになってしまうので、注意が必要です。

民法上は受取人固有の財産とされている死亡保険金ですが、税法上では「みなし相続財産」とされるので、相続税を計算するときには、ミカさんが受け取った3000万円も上乗せする必要が出てきます。

「相続財産が増えると、相続税が増えてしまうのでは…」と思うかもしれませんが、今回のケースではヨウコさんが亡くなったあとも、同居しているミカさん家族が実家に住み続けるので、「小規模宅地等の特例」が適用され、相続財産の評価額が圧縮できるので心配ありません。

「小規模宅地等の特例は、亡くなった人(被相続人)の自宅の敷地を配偶者が相続するか、生前から同居していた親族が相続し住み続ける場合は、敷地面積330㎡(100坪)までの部分は、土地の評価額が8割引きになるという制度です。6000万円のヨウコさんの自宅の土地・建物は、ミカさんが住み続けることで評価が大幅に引き下げられます」(福田さん)

さらに、生命保険には【500万円×法定相続人の数】の非課税枠があるので、死亡保険金3000万円を受け取っても、このケースでは課税対象になるのは2000万円です。

8割引きになった自宅の評価額と死亡保険金の課税対象額2000万円を足すと、ヨウコさんの相続財産は相続税の基礎控除額(このケースでは4200万円)の範囲内に収まります。

特例を使うためには相続税の申告をする必要はありますが、コウイチさんとミカさんには相続税が課税されることはありません。もしも、コウイチさんが代償分割に首を縦に振らず、自宅の土地・建物を売却し、現金化して遺産分割した場合は、小規模宅地等の特例が使えなくなるため、コウイチさんにもミカさんにも90万円ずつ相続税が発生します。節税しながら、遺産分割を丸く収めるには、生命保険を活用して相続資金を作っていくのがいちばんよさそうです。

契約者と受取人を同じ人にすると、相続税ではなく所得税になる

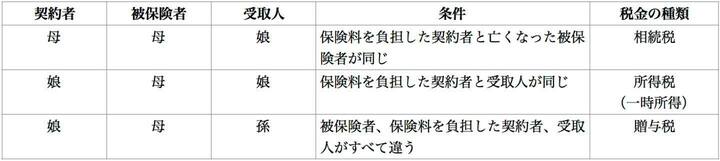

相続で、生命保険を利用する場合に注意したいのが、「誰が保険料を負担するのか」「誰が保険金を受け取るのか」という契約形態です。これによってかかる税金の種類が変わったり、せっかくの資金作りの意味が半減してしまったりするからです。

保険料を負担する「契約者」、その保険契約の対象となる「被保険者」、死亡保険金を受け取る「受取人」。この三者を誰にするかで、かかる税金は次のように変わります。母、娘、孫の例で考えてみましょう。

保険料を負担した契約者と亡くなった被保険者が同じ場合は相続税、保険料を負担した契約者と受取人が同じ場合は所得税の対象になります。また、契約者、被保険者、受取人の三者がすべて異なる場合は、贈与税が課税されます。

ヨウコさんのケースでは、相続財産が基礎控除の範囲内に収まったので、母が保険料を負担し、娘を受取人にする契約形態でも相続税は発生しませんでした。でも、相続財産が多いと、契約者と受取人を同じにして、所得税の対象にしたほうが節税できるケースもあります。

生命保険に相続税がかけられる場合、生命保険の非課税枠である【500万円×法定相続人の数】を超えた金額は、その他の相続財産と合算して相続税を計算します。相続税の最高税率は55%なので、資産が多いほど納税額は大きくなります。

一方、生命保険に所得税がかけられる場合は、まず受け取った保険金からすでに支払った保険料や掛け金の総額のほか、一律に50万円を差し引きます。残ったお金をさらに2分の1にしたものが課税対象になる保険金です。

「所得税と住民税を合わせた最高税率は55%ですが、課税される保険金そのものが2分の1なので、保険金に対する実質的な最高税率は約28%になります。資産が多く、相続税率がこれよりも高い人は、所得税がかかるような契約形態にしておくと節税ができます」(福田さん)

ただし、相続で生命保険を利用する場合は、子どもには保険料を負担する経済的余裕がないのが一般的です。そうしたケースでは、年間110万円までの贈与税の非課税枠を使って、親が保険料相当額を子どもに贈与し、そのお金を使って子どもが保険料を支払うようにすれば、相続時の税率を引き下げることが可能になります。

このように、生命保険を活用すれば、遺産分割や納税資金の準備などがスムーズに行えるケースもあります。でも、それには事前の準備が必要です。いざ、相続が発生してからでは遅いので、早めの準備を始めたいもの。

「相続でのもめ事なんて、うちはあるわけない」と思っていても、そのまさかが起こるのが相続です。無用な争いを避けるためには、誰に何を残したいのかを明確にして、それぞれが納得できるような内容の遺言書を作成しておきたいもの。自筆証書遺言だと、内容が法的な要件を満たしておらず、のちのちトラブルになることもあるので、公正証書遺言をつくっておくと確実です。

ただし、遺言書は何度でも書き換え可能で、日付の新しいものが有効とみなされます。ミカさんも「私が家をもらえると思っていたのに、いつの間にか、お兄ちゃんが家をもらうという内容の遺言に変わっていた」といったこともなきにしもあらず。こんなはずではなかった…ということにならないためにも、円満な母娘関係を続けてほしいものです。

- TEXT :

- 早川幸子さん フリーランスライター