億万長者に憧れたことは、誰にでも一度はあることでしょう。「でも、どうせ自分には無理……」と諦めてしまっていませんか? 作家の橘 玲さんは、「共働きで長く働き、着実に貯蓄していけば誰でも億万長者になれる」と言います。

厚生労働省所管の調査機関のデータでは、大卒の平均的な女性が正社員として60歳まで働いた場合、生涯賃金は2億1800万円(退職金を含まない)。男性サラリーマンの生涯収入は大卒で3~4億円なので、正社員の共働き世帯の生涯収入は単純計算で5~6億円になります。このお金をもっと増やすか、減らしてしまうかは自分次第です。

以下では、億万長者になれるかどうかを分ける二択問題を出します。どちらを選べばお金が増えるのか、考えながら読んでみてください。言われるまでは気付かなかった、お金にまつわる良くない思い込みが見つかるかもしれません。

億万長者になれる思想 or なれない思想の違い6選

■1:億万長者になれるのは才能や運がある人だけと考える or 才能や運は必要ないと考える

テレビやメディアに登場する大金持ちを見ると、一般人には真似できない才能を発揮しているように思えませんか? また、大金持ちの人ほど運気を大切にするとも言われます。

ところが、橘さんは「日本という豊かな国に生まれた幸運を活かせば、才能や運に関係なく誰でもミリオネア(億万長者)になれる」と言います。

「アメリカの億万長者を研究したトマス・スタンリーという人は、ミリオネアは豪邸に住んで高級車を乗り回しているのではなく、ごく普通の庶民と同じ慎ましい生活をしていることを発見しました。

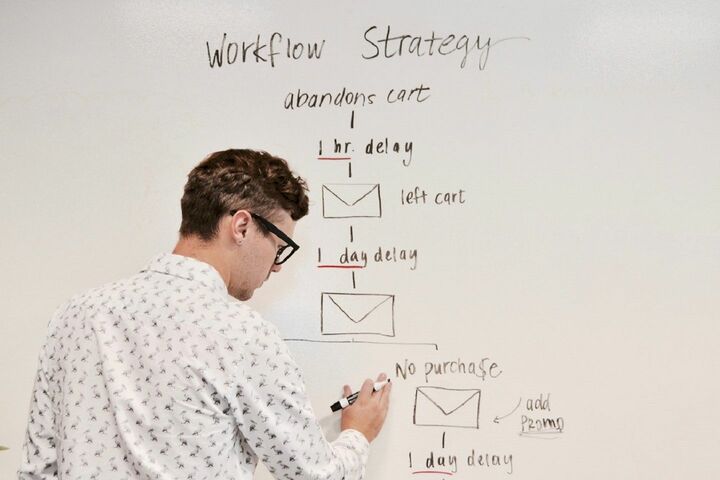

お金を使えば、お金は貯まらないからです。そのうえで、『給料の倍の収入があって、その10~15%を毎月貯蓄すれば、誰でも億万長者になれる』という法則を唱えました。『給料の倍の収入』というのは、要するに共働きのことです。

共働き世帯の生涯収入を6億円とするなら、その15%を貯蓄すれば9000万円です。10%を貯蓄して年率3%程度の複利で運用しても、60歳のときの資産は1億円を超えているはず。

プライベートジェットや大型クルーザーを買ったり、月旅行に行ったりするのは無理かもしれませんが、老後を安心して暮らすだけの資産を築くのは、努力と倹約だけで誰でも可能なのです」(橘さん)

ポイントは共働きすること、長く働いて老後を短くすること、そして収入の一部(例えば10~15%)をコツコツ貯金すること。ビリオネア(1000億円長者)は無理でも、地道な努力ができればミリオネア(億万長者)は決して夢ではないのです。

○ → 億万長者になるために才能や運は必要ない

■2:儲け話は存在しないと思う or 誰でも一攫千金はあり得ると思う

映画やドラマなどでは、平凡な登場人物があれよあれよという間に大金持ちになることもありますよね。そんな儲け話は現実にあると思いますか?

「ウマい儲け話は、あなたのところには絶対に回って来ません。また、宝くじに当たる確率は交通事故で死亡する確率よりもずっと低いことも覚えておきましょう。

本当においしい儲け話を持っているなら、それをわざわざ赤の他人に教えるはずはありません。自分で投資して大金持ちになればいいのですから。それをわざわざあなたのところにもってくるのは、自分では投資する気がなくて、リスクを他人に押しつけようとしているからです」(橘さん)

詐欺被害に遭った人のニュースを見たとき「自分だったら絶対に騙されない」と思いがちですが、ある日突然、おいしそうな儲け話が転がり込んできたらどうでしょうか? また、一攫千金を夢見てせっせと宝くじを買っていませんか? 現実(リアル)の世界には、映画やマンガのようなお話は存在しないと、あらためて肝に銘じましょう。

○ → 儲け話は存在しないと思う

■3:金は天下の回り物と考える or 儲かる理由を考える

お金は常に人から人へ回っていくものだから、今はお金がなくてもいつかきっとお金持ちになれる……これが「金は天下の回り物」という考え方。しかし残念ながら、現実にはなかなかそうは言っていられません。世の中のお金の仕組みを理解していなければ、一向にお金は増えません。

「不動産投資は、有用な情報をもっている一部の人間だけが得をするようにできています。

マイホームを買おうとする素人の顧客は、プロの不動産業者が提供する情報で判断するしかないため、交渉は圧倒的に不利になります。住宅ローンを組んでマイホームを買うのは、借金をして不動産に投資することで、たいていは不動産業者と金融機関が一方的に儲かることになります。

誰がどのような仕組みで儲けているのかという世の中の仕組みを理解していないと、簡単に相手に言いくるめられ、カモにされてしまいます。逆に経済合理的に行動できれば、それなりのお金持ちになるのは難しくありません」(橘さん)

経済合理的に考えるとは、費用(コスト)と見返り(リターン)を秤にかけて、釣り合うかどうかということ。宝くじは支払うコストに対して期待できるリターンが極端に低いので、合理的ではありません。ブランド品や車などの高額の買い物をするときも、コストに対してリターンが釣り合っているかを考える習慣を身に付けましょう。

○ → 儲かる理由を考える

■4:万が一に備え複数の保険に加入する or 保険は必要最低限に絞る

生命保険や医療保険などの保険には、万が一のときに備えて加入おくと安心ですよね。しかし、あれこれ加入していると、これらの保険料が家計の負担になることもしばしば……。橘さんは「そもそも保険はほとんど必要ない」と言います。

「保険の仕組みは宝くじと同じで、ほとんどの人が損をする代わりに、不幸なことが起きた人に保険金が支払われます。『保険で運用する』というのは、そもそも定義矛盾です。高い保険料を払わず、その分を自分で貯金しておけば、もしものときにも対応できるので、余分な保険は思い切って整理しましょう」(橘さん)

保険に救われた経験がある人もたくさんいることは事実です。しかしその陰には、保険料を払い続けただけの人たちがさらに大勢います。保険に加入するときは、どうしてもこれが必要だというものだけに絞るのが正解。くれぐれも「周りの人が入っているから」「テレビCMを見てなんとなく」といった感覚で保険に加入するのはやめましょう。

○ → 保険は必要最低限に絞る

■5:ローンを組まない or 必要ならローンも厭わない

住宅ローンやマイカーローンなどの利用を検討している方もいらっしゃることでしょう。家も車も高額ですから、「ローンを組んで購入するのが当たり前」と考えている方は多いのではないでしょうか。ところが、橘さんによると「ローンも借金もしないほうがよい」のだとか。

「消費者金融からお金を借りるのも、銀行から住宅ローンやカーローンを借りるのも、どちらも同じ借金です。私が大きな借金を勧めないのは、自由が奪われるからです。

会社を辞めたいのに、住宅ローンの返済があるからガマンしているという人はたくさんいます。幸福になるためにマイホームを買ったにもかかわらず、逆に不幸の原因になってしまっているのです。

『自分の好きな家を建てたい』という人はいるでしょうが、それは貯金で買えるようになってから考えればいいでしょう。若いうちは、マイホームの夢より自由を優先すべきだと思います」(橘さん)

ローンを組んでしまったがために、返済ありきで物事を考えるようになってしまっていませんか? 働き方の選択肢を増やし、活き活きと自由に働ける環境を求めるなら、ローンや借金は避けましょう。

○ → ローンを組まない

■6:マイホームを買う or 賃貸住宅に住み続ける

お金持ちの家=一戸建てのマイホームというイメージがありますよね。その影響もあり、マイホームに憧れを抱いている方は少なくないはず。ですが、「マイホームは素晴らしい」というのは本当なのでしょうか?

「高度成長期は、無理して早めにマイホームを買えば資産価値が大きく値上がりしたため、不動産神話がつくられました。しかし人口減の日本では、都心など一部を除けば、これから地価が上がることは期待できませんから、投資としてのマイホームには意味がありません。

東京のような高機能の都市では、これからは人生のTPOに合わせて最適な場所に家を借り換えていくのが主流になるでしょう。職場が変わった、出産して子どもが増えた、子どもが学校に入学した、子どもが独立して広い家が不要になった、などの人生のイベントに合わせて、いちばん便利なところに気軽に引っ越せばいいのです。

人生の最後を、サービス付き高齢者住宅や有料老人ホームなどの賃貸で過ごす人も増えてくるでしょう。そう考えれば、マイホームのメリットはほとんどないと思います」(橘さん)

一戸建てのマイホームはローンを組まず、お金を貯めてから購入すればOK。引っ越しや出産など、将来的なライフスタイルの変化を考えても、賃貸住宅が賢い選択のようです。

○ → 住むなら賃貸住宅

*

宝くじや保険、ローンなど、日常生活における一つひとつの選択によって、知らない間に損をしてしまっているかもしれません。お金を増やせるかどうかは、経済合理的に考えられるかどうかにかかっています。日々の支払いの中に無駄なものがないか、コストとリターンが釣り合っているか……この機会に一度見直してみてはいかがでしょうか?

公式サイト

- TEXT :

- Precious.jp編集部

- WRITING :

- 上原純