投資型クラウドファウンディング=「クラウドクレジット」について、ファイナンシャルプランナーに伺いました

現在、日本の銀行の普通預金金利は、「年利0.001%」ともいわれています。定期預金でさえ、約「0.01%」という“超低金利状態”です。

つまり、預金ではお金を増やすことは難しいのが現状です。そんな中、「お金を増やしたい」「そろそろ老後に向けた資産形成を」と考えた時に、気になるのが「投資」。さまざまな種類がある「投資」手法の中で、最近注目を集めているのが、投資型クラウドファウンディング「クラウドクレジット」です。

利益享受だけでなく、貧困の解決や経済発展や環境保全といった社会的側面をもつ、新しいタイプの投資手法。クラウドクレジット株式会社広報で、ファイナンシャルプランナーの資格をもつ水野綾香さんに「クラウドクレジット」についての詳しいお話を伺いました。今から投資を始めてみたい人、必見です!

——まず、「クラウドクレジット」について教えていただけますか?

水野綾香さん(以下、水野さん):「クラウドクレジット」は、インターネットを通じて日本の個人投資家の方から募った資金を、新興国を中心とした海外の事業者に融資する投資型のクラウドファウンディングです。

メキシコやペルーなど、主に新興国の目的を持った事業に対して共感した日本の投資家から集めた資金を融資し、事業達成をサポートします。投資家は、金利分が上乗せされて返済される分の金銭的リターンを期待することができます。

海外投資、と聞くとハードルが高く感じることもあるかもしれませんが、1口1万円から気軽に運用していただくことができます。クラウドクレジットのサイトを開くと、平均して十数社ほどのファンドが掲載されています。事業内容や期待利回りなどをご確認いただき、応援したい! 投資したい! というファンドを選ぶことができます。

——「期待利回り」とは?

水野さん:約束、ではなくて、あくまでこのくらいの利回りが期待できますよという目安になります。また、運用期間も各ファンドで異なります。24か月のものありますし、36か月というものも。国や地域、期待利回りのほか、ドルやユーロ、そして円など通貨もさまざまです。為替リスクが不安な方は円のファンドを選んでいただくのも良いかもしれませんね。

「クラウドクレジット」の魅力は高い利回り

——掲載されているファンドは、利回りの高いものが多い印象です。

水野さん:平均すると、7〜8%前後の期待利回りの商品がメインです。当社のファンドの大部分が発展途上国なんですね。日本にいると、ゼロ金利というのは当たり前ですし、マイナス金利という言葉も耳にします。

しかし、実は20年前の日本は、銀行に預けるだけでお金が増えていました。定期預金では、6%近く利息がついていたんです。世界に目を向けると、まだまだ金利の高い国はあるんですよね。途上国の場合は特に、その国自体に金融アクセスがないために「高い金利を払わないとお金にアクセスできない」といった背景があります。

同時に、経済がどんどん成長していているために、金利が高くてもそこに追いついて行くことができるんですね。

——なるほど。

水野さん:「クラウドクレジット」はオンラインのプラットフォームで、投資家の方からお金をお預かりして、融資という形で事業者の元に届けます。私たちも銀行からお金を借りたら、金利をつけて元本と一緒にお支払いしますよね。同じように、投資いただいた元本に金利を上乗せした分が、海外の事業者から返済されて、それを投資家の方に分配しているというイメージです。

クラウドファンディングは、元々プロジェクトに共感した人たちが出資をするという仕組みで、それが純粋な「寄付」の場合や、出資のリターンとして何かを買う「権利」もしくは「サービス」を提供してもらえるタイプのものもあります。そのなかでも、金銭的なリターンを提供するというのが「クラウドクレジット」です。

——こうした、投資型のクラウドファウンディングという手法は増えているのでしょうか?

水野さん:国内に現在、20数社ほどこうした貸付型クラウドファウンディングの事業者があるといわれています。クラウドクレジット社の特徴は国内で唯一、海外ファンドに特化しているという点です。

——海外に特化している背景は何でしょうか?

水野さん:クラウドクレジット創業者の杉山(クラウドクレジット株式会社 代表取締役社長杉山智行氏)が、かつてイギリスのロイズ銀行に勤めていたなかで、供給と需要のバランスに違和感を感じた経験が始まりです。

日本国内では、預金が有り余り貸付先が少ないという状況です。日本銀行の統計※では、日本の各家計の金融資産の52.5%を「預金」が占めています。一方、イギリスではお金を借りたい人はいるのに、銀行にお金が無い……。こうしたバランスの崩れを直すために、“国をまたいだ銀行”のようなことをやっていけたら、というのがこうした事業をスタートした思いです。

「お金はないけれど、やる気とアイディアはある」といった海外でお金を必要とする人々にお金を届け、事業を始めるサポートを行う。見返りとして、日本の投資家は金利という利益を享受することができます。成長のおすそ分けをいただくというような仕組みですね。

※参考「2018年第2四半期の資産循環」日本銀行調査統計局

信頼性を高める厳しい目

——こうしたファンド先はどのようにセレクトをしているのでしょうか?

水野さん:まず、候補となる国の経済状況を確認します。格付けや、法の規制、政治状況などをチェックします。国によっては法規制により、日本の投資家のお金を引き出せない国もありますので。法律、税務の問題が無ければ、ニーズを抱える事業者を精査します。条件をクリアした段階でスタッフが現地を訪れ、きちんと目で見て確認します。10案件あるとしたら、実際に取引可能となるのは1、2案件ですね。

——こうした厳しいチェックは、「安心」につながりますね。

水野さん:そうですね。投資家の方の大切なお金ですから。もちろん投資商品ですので、必ず増えるという確証はないのですが、資産運用業者の責任としてきちんとした精査を行うようにしています。

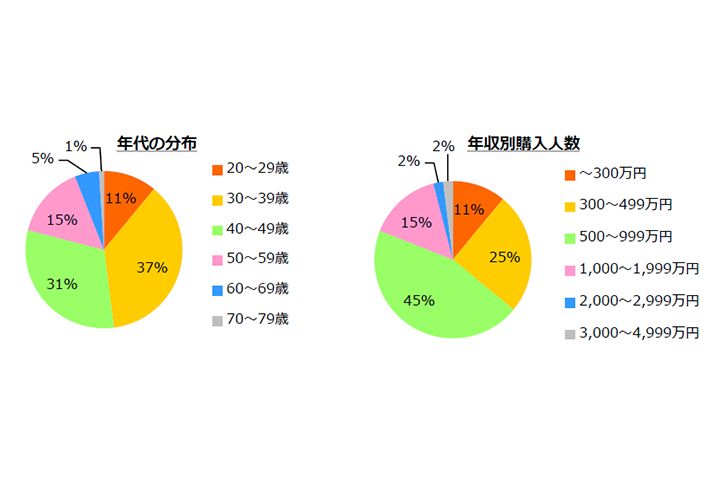

——サービスを利用している顧客属性についても教えていただけますか?

水野さん:クラウドクレジットのサービスはスタートして、丸4年半になります。登録会員者数は、3万人を突破しました。30代から40代の方がメインです。開始当初は、9割以上が男性でしたが、最近は女性が2割程度と徐々に増えています。「投資は難しい」と感じる方にも、知っていただくと、こうした「誰かの役に立てる」というシステムに共感の声をたくさんいただきます。

——同じ女性として、力になりたいと感じる方も多そうですね。クラウドクレジットが数ある投資のなかでも、特に女性におすすめできる理由はありますか?

水野さん:忙しいですよね、女性って。仕事をして家事をして、子育てもして、そしてきれいでいるための時間も必要ですよね。例えば株ですと、どうしても毎日マーケットに左右され動向を見なくてはならない、という側面があります。

クラウドクレジットの場合は、投資元本の値動きがないため、日々の市場動向に左右されることはありません。また運用期間が決まっていますので、一度買っていただいたらあとは待つだけです。デメリットとしては、途中解約ができないため、流動性が低いという点があります。

——ほったらかしにできて、1年後2年後にお金が増えている!というのはうれしいですよね。

水野さん:そうですね、仕事や家事で忙しいでも女性にも時間的負担なく投資できますね。

——出資先の事例について教えていただけますか?

水野さん:例えば、南アジアは電気がまだまだ通っていない地域も多いです。東南アジアのパキスタンでは、人口約2億人のうち、十分な電力アクセスがあるので人口の30%、約6,000万人ほどなのです。こういったエリアへの電力供給をサポートすることで、事業拡大や生活向上などのお手伝いができます。

そこで、「パキスタン 太陽光事業者支援ファンド」を販売しました。これは「独立電源=オフグリッド」のソーラーパネルを利用して未電化率を改善する取り組みです。

電気を利用することのできない地域では、ろうそく、ディーゼル発電機、灯油ランプのような高価で危険なものに頼っているという現状があります。

電気が通ることで、安心・安全といった側面のほかにも、夜に勉強ができることで識字率が向上したり、テレビやラジオで世の中を知る機会が増えたり、と生活のエンパワーメントを行うことができています。

——投資家からの声はいかがでしょうか?

水野さん:「リターンと共にその国の人々の暮らしを応援できる、という満足度の高さが魅力」という声を多くいただいています。こうした社会性の高さに共感いただけているように感じます。

——念頭に置いておきたいリスクについてはいかがでしょうか?

水野さん:投資ですので、元本保証はありません。貸付先の倒産をはじめとしたさまざまなリスクもあります。そうならないために、私たちも事業者へ対し最大限のモニタリングをしていますが。

また海外の通貨で投資するファンドの場合は、為替リスクがありますね。円高で、期待するリターンが難しい場合もあります。政変により、突然政権が交替するなど政情不安が経済の混乱を招く恐れもあります。この点も加味して、ひとつのファンドに集中するのではなく、分散投資がおすすめです。

2030年の世界のあるべき姿を掲げた「SDGs」

——今後の課題はいかがでしょうか?

水野さん:近年、企業やセレブリティーの方も情報発信をしている「SDGs」というワードがあります。これは2015年9月、150を超える国が集まった「国連サミット」で採択されたもので、国連加盟193か国が2016年〜2030年の15年間で達成するために掲げた「持続可能な開発目標」です。

このアジェンダに沿って、地球と人類の発展のための行動計画として発表されたのが、「貧困をなくそう」「ジェンダー平等を実現しよう」などといった17の目標からなる「SDGs」です。

そのSDGsの目標に応じ、社会的・環境的に貢献できる「社会インパクト投資」というものが、世界的にも注目を浴びています。

貧困層支援や教育問題など社会的課題の解決に取り組む企業や領域に投資し、経済的なリターンと社会的なリターンの両立を実現する投資手法です。これまでの、リスク/リターンという経済的なパフォーマンス指標だけでなく、社会的リターンについても「計測」してゆくという点が盛り込まれています。

クラウドクレジットでは、開業当初から経済的リターンと社会的リターンの両立を目指す融資も行ってきましたが、今後はより継続的なモニタリングや情報公開をすることで、社会的目標の達成に対して責任を持ちたいと考えています。

海外の成長期待国を投資先とすることで、その国や地域がいままで以上に身近に感じられるようになり、新聞やニュースを見る目や関心が広がりそうです。投資で得るリターンはもちろん、投資先の事業者が成長し、成功することのサポートの一助になれるといった喜びもまた大きな魅力です。これから投資を始めたい、と思ったときのひとつの選択肢として検討してみるのはいかがでしょうか。

- TEXT :

- Precious.jp編集部

- EDIT&WRITING :

- 八木由希乃