将来のことを考えて資産運用を始めた、または始めるつもりという方は多いはず。ところが、いざ投資や株を始めようとすると、周囲の人から「危ないから手を出さないほうがいい」と言われることもしばしば……。

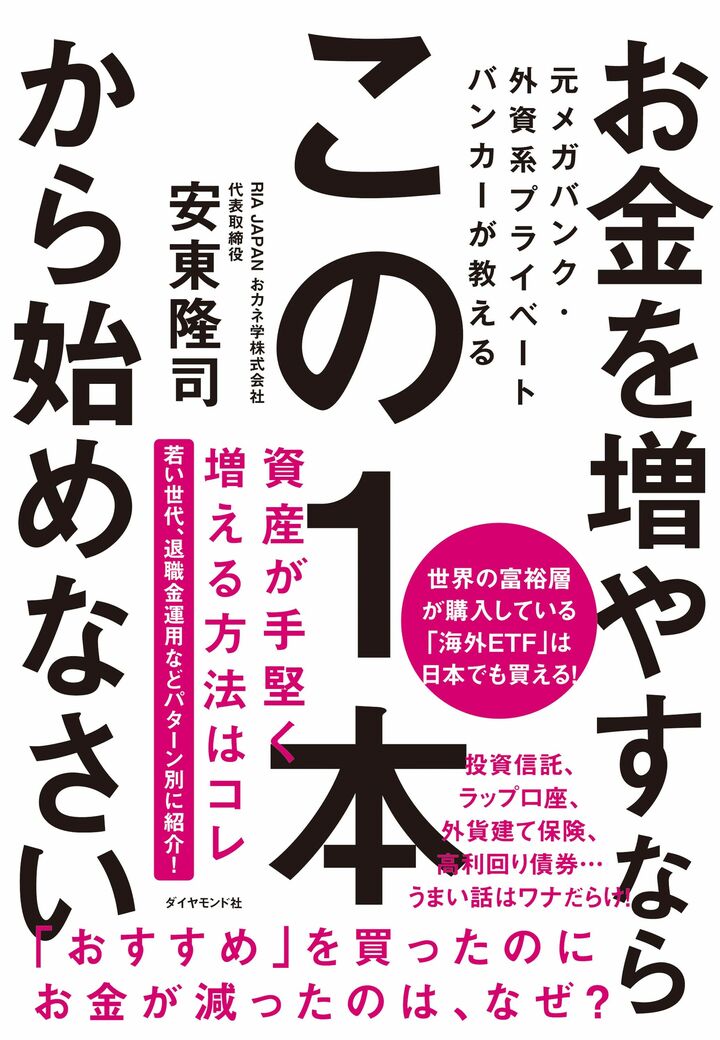

『元メガバンク・外資系プライベートバンカーが教える お金を増やすならこの1本から始めなさい』の著者である安東隆司さんは、「日本の金融業界全体の問題として、販売者にとって都合のいい金融商品を買わされている投資家が、少なからずいらっしゃるのが現状」と警鐘を鳴らしています。

銀行を含め、金融機関の多くは営利企業なので、自社がより収益を得られる商品を買ってもらいたいと考えているわけです。

金融機関の販売者(セールスマン)にすすめられたからといって、それが必ずしもベストな選択とは限りません。だからこそ、まずは投資に関する知識を身につけて、自分で判断を下せるようになることが大切です。

以下では、投資初心者によくある失敗事例とその改善策を紹介します。「人の振り見て我が振り直せ」という言葉があるように、これらの事例を参考にして、ご自身に合った投資方法を見つけてみてください。

投資初心者によくある失敗事例5選

■1:ファンドラップの費用を見誤る

まだ投資について詳しくない投資初心者の方に、特に気を付けていただきたいのが、金融機関の販売者の言葉を鵜呑みにして、言いなりになってしまうことです。

投資信託(ファンド)の運用を金融機関に一任できる金融商品「ファンドラップ」は、金融機関が実績のあるファンドを選んで運用してくれるため、投資初心者にぴったり……と思いがち。

ですが、ファンドラップには、実は新聞広告やセールスマンの話のなかで、はっきりと説明されない隠れた手数料があるケースが多いので注意が必要です。

「例えば、某有名証券のファンドラップの手数料(ラップ・フィー)に関する説明では『お客様にお支払いいただく費用は、契約資産の時価評価額に対して最大1.54%(年率・税込)となります』と記載されていました。ここだけ読むと、手数料は預けた金額の1.54%と思うでしょう。

しかし、さらに読み進めると『ファンドラップ・フィーのほかに、ファンドラップ専用投資信託および同投資信託の投資対象たる他の投資信託に係る運用管理費用(信託報酬)の合計が純資産総額に対して概算で0.60%~1.49%(年率・税込)かかります』とありました。

つまり、ファンドラップ手数料のほかに、運用管理費である信託報酬が必要ということ。この信託報酬に関する説明に辿り着くには、別ページを細かく探さなければなりませんでした」(安東さん)

これはあくまでも一例であり、すべてのファンドラップがこのとおりというわけではありませんが、ラップフィー+信託報酬などが実質コストだということを、念頭に置いておきましょう。

■2:海外債券の「高い金利」に目がくらむ

手数料をきちんと確認しないと損をしてしまう可能性があるのは、ファンドラップだけではありません。海外の債券を購入する「債券投資」で生じる為替(両替)手数料がそのひとつです。

ちなみに債券とは、借金の借用書のこと。投資家が債券を持つ=国や会社にお金を貸すということです(それぞれ国債、社債といいます)。

借り手(国や会社)は、満期日には貸し手(投資家)に借りたお金を返す必要があるほか、貸し手は定期的に利息を受け取ることができる(除く割引債)ため、債券は株式に比べてリスクが低いといわれています。

ただし、お金を貸した会社が潰れてしまうと、貸したお金が返ってこないことがある点をお忘れなく。

「海外債券は、利回り10%以上のものも珍しくありません。日本国際の利回りが0.05%程度(2019年10月募集の個人向け国債固定・5年)であることと比較すると、非常に魅力的に見えるでしょう。

ところが、海外債券に投資する場合に注意しなければならないのが、為替手数料です。例えば、トルコ・リラ債券に投資するためには、日本円からトルコ・リラに両替する必要があります。

仮にトルコ・リラの為替水準を1リラ20円だとして、某大手証券の事例で為替手数料2円だとすると、為替手数料は片道約9%に。

また、トルコ・リラで債券が満期を迎えたあと、日本円に戻して支払う場合には、為替手数料が往復で約18%かかることになります。すると表面利率が15%であっても、期間が1年以内であれば、それを上回る手数料を支払うことになるのです」(安東さん)

債券投資をすすめるセールスマンの話のなかで、この為替手数料に関する説明がきちんとされないケースもあるので、気をつけるポイントとして心しておきましょう。

■3:銀行有利の「特別金利キャンペーン」に乗せられる

銀行を含めた金融機関の多くが営利企業であることは前述のとおり。そのため「定期預金とファンドラップ、または投資信託をセットで購入すると、金利がお得になる」と謳う一方で、金融機関側が損をしない仕組みになっている「特別金利キャンペーン」といったものも存在します。

「大手メガバンクの3か月定期預金の金利が0.01%であるなか、定期預金金利5%と聞くと、ぜひ申し込みたいと思うはず。ですが、この金利適用には、『ファンドラップか投資信託の割合が50%以上』という条件がありました。

つまり、仮に1000万円の運用であれば、定期預金は500万円まで、ファンドラップや投資信託が500万円以上必要ということです。

ある金融機関のキャンペーン定期預金50%、投資信託50%の事例で、購入時手数料や信託報酬などの隠れたコストを算出すると、まず定期預金500万円の金利は、表面金利5%でも受け取りには税金がかかるため、実際には3.984%を受け取ることになり、受け取り金額は500万円×3.984%×3か月÷12か月=約4万9800円。

これに対し、投資信託にかかる購入時手数料は、500万円×3.3%=16万5000円。さらに投資信託の運用管理費用(信託報酬)として500万円×2.42%=12万1000円もかかるので、支払いは合計約28万円に。

ファンドラップの場合も同様で、いずれにしても預金金利で得る分をはるかに上回る手数料を負担することになってしまいます」(安東さん)

このように、定期預金の金利がお得になる反面、金融機関側の儲けとなる手数料や管理費用が定期預金の金利を上回る、金融機関が損しない仕組み…結果的に高コスト運用になってしまうキャンペーン広告には、注意が必要です。

■4:セールストークに乗って「バランス型ファンド」を選ぶ

金融機関のセールストークのなかには、なるべくリスクを抑えたいなら「バランス型ファンド」がおすすめ、というものがあります。バランス型ファンドとは、株式や債券といった複数の資産クラス(投資対象)に投資する投資信託のこと。

この資産クラスの組み合わせによっては、投資家が毎年必ず損をしてしまうケースがあるので、事前に中身をよく確認することが大切です。

「バランス型ファンドでよくあるパターンは、日本株式、日本債券、外国株式、外国債券の4つの資産クラスに投資するもの。このなかで、利回りの低い日本債券の割合が多く、なおかつ信託報酬が高いと、運用益よりもコストが上回ってしまい、毎年損をしてしまう可能性が高いのです。

日本の国債は長年、低金利の水準に据え置かれており、日本国債の10年以内期日はすべてマイナス金利というのが現状です。また、日本の社債に関しては、2018年12月末時点の日本高格付社債NOMURA-BPI事業債指数のデータによると、日本の高格付社債の利回りは、0.3%しかありません。

あるバランス型ファンドの投資信託では、日本債券に資金の約49%を投資する形になっていました。この日本債券のリターンを0.3%と仮定し、信託報酬の水準を仮に1.78%とすると、日本債券に投資した部分は、毎年マイナス1.48%の損ということ。

もし残りの51%の株式などの部分でリターンを取り戻せなければ、全体の運用もマイナスになってしまいます」(安東さん)

バランス型ファンドを選ぶときは、投資対象からの予想されるリターンと、それに費やすコストとの比較をすることが大事。くれぐれも、リスクが少ないというセールストークに流されないように。

■5:元本確保型投資信託で「元本割れ」も

リスクを抑え、安定的な資産運用を目指したい人に売れている商品として、バランス型ファンドのほかに「元本確保型投資信託」というものもあります。「元本確保型」という名称を聞くと非常に頼もしい印象ですが、安東さんによると、実際には元本割れの可能性もあるのだとか。

ある「元本確保型投資信託の特徴として『完全に元本確保ではない』『安定性を重要視する結果、リターンは限定的』『累積クーポンの仕組みがわかりにくい』『開始タイミングでリターンが変わる』『運用が成功したら、成功報酬もかかる』『国際分散投資の理念からは外れている』といった場合があります。

非常に複雑な商品なので、残念ながら初心者向けではありません。

そこで、長期的に見て効率的な投資と言われる『国際分散型投資』を低コストで実現する方法をご紹介します。それは海外ETFという金融商品を使うこと。ETFとはExchange Traded Fundの頭文字で、上場市場で取引される投資信託のことです。

ETFには、販売手数料がかからず、信託報酬の水準が低く抑えられているものが多く、成功報酬がかからないものがほとんどというメリットがあります。

海外ETFを使って幅広い銘柄、投資適格の社債に投資する方法なら、購入時の手数料や成功報酬がかからない、つまり低コストで国際分散投資を実現することができるのです」(安東さん)

元本確保型といっても完全な元本確保ではなく、安易に飛びつかないように注意したいもの。そして安定的な資産運用を目指すうえで大切なのは、コストを抑えることです。手数料や信託報酬などをもっと抑える方法を探しましょう。

投資に詳しくないと、どうしても金融機関のセールスマンを頼りたくなってしまいますよね。ですが、セールスマンは「投資のプロ」ではなく「販売のプロ」。本気で投資に取り組むならば見切り発車はせず、相応の知識を身につけることから始めてみてください。

- TEXT :

- Precious.jp編集部

- WRITING :

- 上原 純