財産が一定額を超えるまで、「相続税はかからない」ことを知っておく

【ケーススタディ】昨年8月に夫のケンタロウさん(享年74歳)を見送ったミサオさん(65歳)。夫が亡くなった直後から葬儀の手配、行政の諸手続き、各種名義変更などの届け出に追われていましたが、ようやくそれらも一段落。ホッとした矢先に税務署から届いたのが「相続税の申告等についてのご案内」でした。

「相続税の申告等についてのご案内」は、以前は「相続についてのお尋ね」と呼ばれていたもので、相続税が発生する可能性のある人に送られてきます。

相続税には、相続の対象になる資産総額から一律に差し引くことができる基礎控除(非課税枠)があります。そのため、財産が一定額を超えるまでは相続税はかかりません。ただし、その基礎控除額は2015年に見直され、それまでの【5000万円+1000万円×法定相続人の数】から、【3000万円+600万円×法定相続人の数】まで引き下げられました。

ケンタロウさんの場合、法定相続人は妻のミサオさんと子ども2人。合計3人なので基礎控除額は4800万円です。一方、残された資産は、評価額6000万円の自宅の土地・建物のほか、預貯金などの金融資産が1億4000万円。資産総額は合計2億円で、非課税枠を超えています。

残されたミサオさんや子どもたちは相続税の申告が必要になりますが、税金の計算には専門的な知識も必要とされるので、相続税の申告は税理士に依頼するのが一般的です。相続税の税理士報酬は資産総額の0.5~1%程度とされており、相続財産2億円だと100万~200万円。これが、納税額とは別にかかってきます。

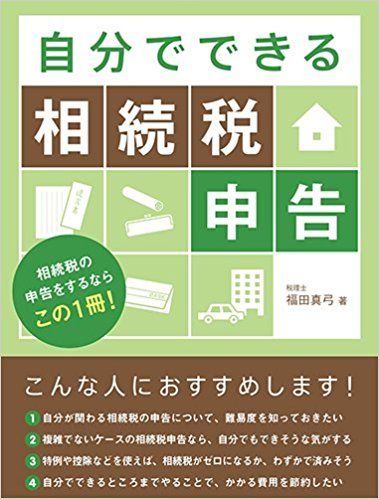

ただし、相続税に詳しい税理士の福田真弓さんは、「相続財産が自宅の土地・建物、預貯金などの金融資産だけで、特例を使えば相続税はかからないという人は、自分で相続税の申告をすることは不可能ではない」といいます。

もしも、自分で相続税の申告ができれば、100万円単位の税理士報酬をコストカットできることになります。とはいえ、素人判断で相続税の申告をすると、本来なら利用できる使える特例に気づかずに税金を多く払い過ぎてしまったり、申告するべき資産が漏れて追徴課税を課せられたりして、逆効果になることもあります。

そこで、福田さんの新著書『自分でできる相続税申告』(自由国民社)に沿って、税理士に依頼しなくても相続税の申告がしやすい人の条件を確認してみましょう。次の10条件を満たしている人が、自分で申告できる可能性の高い人です。

自分で相続税を申告できる人の10条件

1:相続財産は自宅と預貯金のみ

2:自宅の土地の形は正方形や長方形だ

3:インターネットを使える

4:亡くなった人の配偶者は健在だ

5:自宅を相続するのは配偶者か同居親族だ

6:生前贈与は受けていない

7:遺言書がある

8:家族の仲がよい

9:故人の財産はすべて故人名義

10:海外に財産がない

ミサオさんの場合、7の遺言書はなかったものの、その他の条件はすべてクリアしていました。

「残された財産は自宅の土地・建物と預貯金だけで、すべて夫名義。海外資産もなく、息子たちと相続のことでもめることはなさそうなのです。仕事も辞めて時間に余裕もあるので、自分で相続税の申告に挑戦することにしました」(ミサオさん)

そして、相続税申告は次の手順で進めていきます。

Ⅰ:申告に必要な書類を集める

Ⅱ:相続財産を評価する

Ⅲ:申告書を作成し、納める相続税額を計算する

■Ⅰ:まずは税務署や法務局で、相続税の申告に必要な書類を集めよう

相続税申告に必要な書類を大きく分けると、A)国税庁が定めた申告書と評価明細書、B)添付書類のふたつに分類されます。

A)の申告書と評価明細書の用紙は、最寄りの税務署の窓口でもらえるほか、国税庁のホームページからダウンロードすることもできます。相続税の申告をする人すべてが必要な書類で、申告期限(相続発生から10か月以内)までに必要事項を記入して提出します。

B)の添付書類は、申告書や評価明細書に記入した内容の根拠を、税務署に示すためのものです。戸籍関係、遺産分割関係、相続財産関係があり、おもに次のようなものが必要になります。

【戸籍関係】

・亡くなった人の出生から死亡までの連続する戸籍謄本、除籍謄本、改製原戸籍謄本

・相続人全員の戸籍謄本

・亡くなった人と相続人全員が記載された相続関係説明図(亡くなった人の相続人が誰かわかるように図式化したもの) ※手書きも可能

【遺産分割関係】(遺言書がない場合)

・相続人全員が自筆で署名し、実印を押した遺産分割協議書のコピー

・相続人全員の印鑑証明書

遺言書がある場合は遺言書のコピー。自筆証書遺言は検認済証明書を添付しますが、公正証書遺言はコピーがあれば大丈夫です。

【相続財産関係】

・土地・建物は、固定資産税課税明細書、登記事項証明書または登記情報、名寄帳(土地家屋課税台帳・固定資産課税台帳)、公図など

・預貯金は、残高証明書や通帳など

このほかにも相続財産に応じた添付書類が必要になりますが、必要書類は国税庁のホームページでも確認できます。

戸籍関係は誰でも共通の書類が必要ですが、遺産分割関係は遺言書があるかどうかで用意するものが変わります。また、相続財産関係は相続した財産ごとに、そろえるものが異なります。こうした書類が必要になるのは、「なぜ、その評価額になるのか」「なぜ、その相続税額になるのか」を説明する根拠を示さなければいけないからで、書類がそろっていないと、申告書を受け付けてもらえません。

集める書類の中には、相続関係図など自分で作成しなければいけない書類もありますし、書類集めのために市区町村役場や法務局などにも、自分で足を運ばなければなりません。そのため、ミサオさんも「書類集めがいちばん大変だった」といいます。

「でも、自分で動けば税理士さんに支払う報酬はカットできます。仕事をやめて時間に余裕があったので、コツコツ書類をそろえました」(ミサオさん)

Ⅱ:相続財産を評価するとき、重要なポイントが4つある

書類がそろったら、改めて財産の評価をしていきます。この時、「自分で相続税の申告をしやすい人の10条件」で確認したなかで重要なポイントになってくるのが、①相続財産の内容、②土地の形、③亡くなった人の配偶者かどうか、④自宅を相続する人は誰か、の4つです。具体的に見ていきましょう。

①相続財産は自宅と預貯金のみ

自分で相続税の申告をするうえで、大切なことは「相続財産の評価額を正しく把握すること」だと福田さんはいいます。

現預金や株式などの金融資産、土地や建物のほか、自家用車やヨット、ゴルフ会員権、骨董品など、亡くなった人がもっていた財産のなかで、経済的価値があると考えられるものはすべて相続税の課税対象になります。

相続財産の評価方法は財産の種類ごとに異なり、相続財産のなかに農地や山林、未上場の株式などがあったり、駐車場やアパートを経営していたりすると、計算方法が複雑なので専門的な知識が必要になります。

ただし、預貯金や投資信託、上場株式などの金融資産は、亡くなった日の時価がそのまま評価額になるので、計算しやすい財産です。また、持ち家がある場合も都市部なら、その土地が面している道路についている「路線価」をもとにして計算するのが一般的で、これも比較的自分でも計算しやすい項目です。

ミサオさんのように、相続した財産が預貯金などの金融資産と自宅の土地・建物だけなら、自分でも相続税の計算はしやすいはずです。

②自宅の土地の形は正方形や長方形だ

ミサオさんの自宅は、東京・大田区にある住宅地です。きちんと区画整理されており、土地の形は長方形。このような土地は、自分で相続税の申告をするうえでは有利になります。

土地は利用目的によって一区画ごとに評価されますが、土地が面する道路につけられた路線価をもとに計算する「路線価方式」か、固定資産税評価額に一定の倍率をかけて計算する「倍率方式」のいずれかで決められます。

前述したように、都市部では路線価方式で土地の評価額を求めるのが一般的ですが、同じ面積でも四角いものもあればいびつな形をしているものもあります。また、その土地がどのように道路に接しているかによっても評価額は変わってきます。

「土地の形がいびつだったり、間口が狭く奥行きが長かったりすると、評価額の求め方がむずかしいので、専門家の手助けがあったほうがスムーズです。ただ、きちんと区画整理された住宅地にあるもので、正方形や長方形の土地なら、比較的簡単に計算ができます」(福田さん)

③亡くなった人の配偶者である

亡くなった人の戸籍上の配偶者は、「配偶者の税額軽減」という特例を利用できます。これは、たとえ夫婦どちらかの名義になっている財産でも、もう一方の配偶者の協力のもとにつくられた財産なので、半分までは相続税の対象にしない、という考えのもとに作られている優遇制度です。

戸籍上の配偶者は、亡くなった人の財産を相続しても1億6000万円、または法定相続分(配偶者は財産の2分の1)のどちらか多い金額までは相続税がかからないので、配偶者が財産を相続すると有利になるのです。ミサオさんの場合は、1億6000万円までは、配偶者の税額軽減が受けられます。

「配偶者の税額軽減を使える場合は、ある程度の資産があっても申告することで、相続税がゼロになるケースがかなりあります。納税額がゼロになるなら、申告時にミスがあっても利息やペナルティの追徴課税がないので、申告に挑戦しやすくなります」(福田さん)

④自宅を相続するのは配偶者か同居親族だ

亡くなった人の自宅を相続するのが、配偶者か同居している親族なら、「小規模宅地等の特例」が利用できます。同居していた配偶者や子どもなどは、その家の所有者が亡くなったあとも、その家に住み続けるのが一般的です。高額な相続税を課税したために、残された家族が住む家を失わないにするための配慮で、敷地面積が330㎡までは、評価額の8割引きになります。

ミサオさんが自宅にそのまま住むので、小規模宅地の特例が利用できます。自宅の評価額は、土地5000万円、建物1000万円で合計6000万円。このうち、建物は固定資産税の評価額がそのまま相続税の評価額になるので、おおむね1000万円のままですが、土地については小規模宅地の特例が適用され、5000万円の8割引きで1000万円に評価が引き下げられます。特例適用後の自宅の評価額は、土地・建物合わせて2000万円になり、財産の評価額を大きく引き下げられるのです。

配偶者の税額軽減と同様に、この特例を使うことで相続税がゼロか、わずかで済むなら、もしも申告書の記載を間違えてもペナルティがありません。小規模宅地等の特例を使える人も、自分で相続税申告がしやすい人になります。

以上の4つのポイントを抑えながら、ミサオさんの相続税の評価額をみてみましょう。

資産総額は2億、小規模宅地等の特例を使って評価額を4000万下げ、配偶者の税額軽減を使えば「相続税がかからない」

ケンタロウさんが残した財産は、評価額6000万円の自宅の土地・建物のほか、預貯金などの金融資産が1億4000万円。資産総額は合計2億円です。相続税の基礎控除額は【3000万円+600万円×法定相続人の数】なので、ミサオさんのケース(妻と子ども2人)では4800万円。非課税枠を大きく超えているので、このままだと相続税が課税されます。

ただし、小規模宅地等の特例を使うことで、6000万円の自宅・建物の評価額は2000万円まで下がります。預貯金1億4000万円と合わせると、相続財産の評価額は1億6000万円。子どもたちが「財産をもらわない」という遺産分割をし、ミサオさんがケンタロウさんの財産を受け継ぐなら、”配偶者の税額軽減”が使えるため、1億6000万円までは相続税がかかりません。万一、申告書にミスがあっても追徴課税などがないため、自分でも申告しやすいというわけです。

■Ⅲ:最寄りの税務署に相談しながら申告書を作成し、納める相続税額を計算する

相続財産の評価額の計算ができたら、いよいよ申告書の作成です。

相続税の申告書は、計算書や明細書まで含めると第1表~第15表まであります。どこから手をつけたらいいのか迷うかもしれませんが、まずは第9表~第15表で相続した財産(あれば債務も)の金額を計算します。これをもとに、第1表~第8表で相続税額を計算していきますが、すべてに記入する必要はなく、自分に関係のあるところだけ作成すれば大丈夫です。

記入方法は、申告書と一緒にもらえる「相続税の申告のしかた」という手引きが参考になります。わからないことがあった場合は、税務署に電話で問い合わせれば教えてもらえますし、事前に予約すれば直接会って相談することもできます。

ミサオさんも、「わからないことはその都度、税務署に問い合わせ、申告書を書く前には直接税務署に行って、財産の評価方法や相続税の計算方法に間違いがないかを確認してもらった」そうです。

おかげで、10か月の申告期限までに手続きを完了。本来なら税理士に支払う報酬100万円を使わずに、なんとか無事に自分で相続税の申告を終えることができました。

首都圏では5~6人にひとりは相続税の申告が必要な時代に

相続税の基礎控除額の縮小によって、課税対象者は2015年以降、大幅に増加しています。法改正前の2014年に課税対象になったのは、亡くなった人全体の4.4%でしたが、2015年は8.0%に急増。2016年もその傾向は続いており、全体の8.1%の人が相続税課税の対象になりました。これは実際に増続税を納めた人の割合なので、相続財産の評価額を下げる特例を使うことで無税になった人を含めると、2016年は10.5%の人が相続税の申告をしています。

東京、神奈川、千葉、山梨の4都県に絞ってみると、申告義務の発生した人の割合はさらに高くなり、2016年は17.8%の人が相続税の申告をしています。首都圏では5~6人にひとりは相続税の申告が必要になっており、一般家庭でも課税される可能性のある身近な税金になってきているのです。

これに伴い、税理士への依頼も増えています。税理士にすべて任せれば、資料を自分で集めたり、難しい相続財産の評価をしたりする手間も省けて、確実に申告ができます。ただし、税理士業務の中でも、相続税は専門性の高い知識や実務経験が必要で、依頼した税理士によって納税額が大きく変わることもあります。たとえば、相続した不動産が500㎡以上の地積規模の大きな宅地(三大都市圏以外は1000㎡)だった場合、特例を利用すると土地の評価額を引き下げられ、節税できることがあります。

ところが、ふだん相続税業務を行っていない税理士だと、そのことに気がつかず、特例を使わないまま申告してしまうケースも見受けられます。ですから、権利関係の複雑な土地を相続したり、資産家でマンション経営をしていたりする人は、相続に詳しい税理士に依頼するのがベスト。結果的に時間もお金も節約できます。

でも、ミサオさんのように特例を使えば納税額がゼロになったり、相続財産が相続税の基礎控除額を少し超えただけというケースで税理士に依頼すると、納税額より税理士報酬のほうが高くなるといったこともあります。

相続税の申告をすると手間も時間もかかりますが、手順を踏んで、根気よく資料を集めれば自分でできないわけではありません。「自分でできる10条件」に当てはまる人は、申告に挑戦してみてはいかがでしょうか。

- TEXT :

- 早川幸子さん フリーランスライター